2024年全球大储市场发展现状

TrendForce集邦咨询预计2024年全球储能新增装机需求可达70GW/163GWh,同比+36%/43%,仍保持较快增速。在洲份上,亚洲、欧洲、美洲保持高增态势,中东非因区域局势不稳,增速大幅放缓。

在细分类别上,工商储和大储的占比提高,户储则因装机迫切性减弱,需求增长大幅放缓。本文主要从需求端来具体介绍全球大储市场的发展情况。

主要市场分布

全球储能需求蓬勃增长,分场景来看,大储仍为全球储能新增装机的主要类型。从市场分布来看,中国、美国是大储主要市场;欧洲、中东市场也逐渐起步。

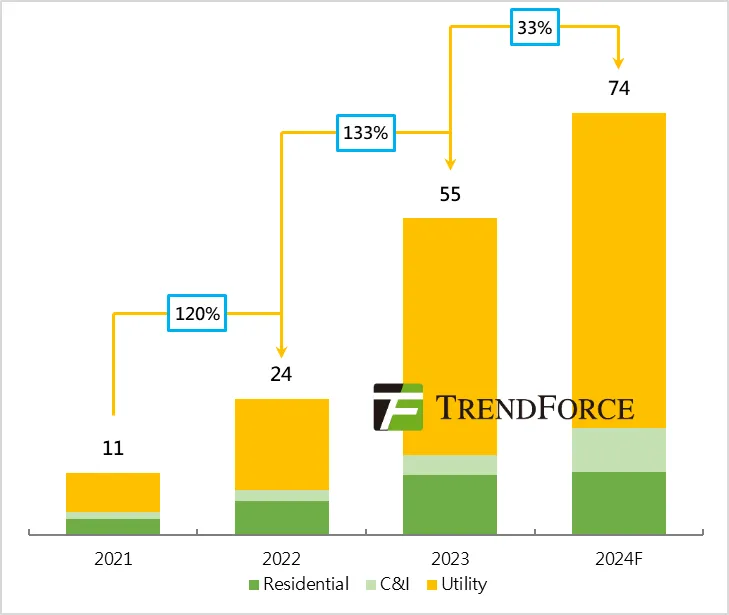

根据TrendForce集邦咨询数据显示,2024年全球大储新增装机有望达55GW/133.7GWh,同比增长33%/38%。随着锂矿价格骤降,带动储能系统成本回落,大储经济性有所修复刺激招投标市场热度上升,叠加各国逐步完善储能收益机制,电网级储能将迎来大规模增长。

图:2024年全球储能分场景装机预测(Unit:GW)

2024年,中、美大储在前期高基数下增速数字略显放缓,但仍维持较强增势,欧洲则有望迎来大储装机的快速增长。

细分来看,各区域市场储能装机结构各有不同。从2023年装机情况来看,中国装机以大储为主,大储装机超过九成,同时工商储也扮演着越来越重要的角色。由于我国居民电价较低,户储装机规模相对较小,可忽略不计。

美国发展储能的迫切性以及储能项目的经济性决定了美国大储的旺盛发展,美国储能装机以大储为主。随着FERC并网新政的落实,ISO互连队列申请积压问题正逐步缓解,预计24年大储增量的释放将更为顺畅。

欧洲装机以户储居多,但随着风光发电受限催生电网级储能需求激增,大储占比显著提升。欧洲市场24年表现虽较23年增速有所放缓,但仍将保持高增速,主要由大储放量作支撑。在经历能源危机时期的可再生能源装机高增后,欧洲各国正面临着日益严重的风光弃电率问题。高弃光率常态化及补贴政策出台,西班牙和意大利将在24年成为最亮眼的大储新兴市场。

中东地区来看,沙特阿拉伯、阿联酋是中东光储部署的主要市场,整体需求呈现增势。中东地区用电体量大、光照资源丰富,主要国家能源转型意识强、经济基础好、政策支持力度大,已出台“沙特2030愿景”、“2050年阿联酋能源战略”等战略规划。随着光储产业链成本大幅下降,2024年1-8月中东光储装机需求快速增长。

驱动因素

本质上,大储装机需求来自于风电、光伏高比例并网产生的灵活性资源需求。从区域来看,中国通过强配政策+市场建设,其他部分海外通过补贴激励+市场化回报,推动大储商业模式逐渐完善,装机不断增加。

“新能源配储”和“独立储能”是中国大储装机的主要类型,两者同受新能源强配政策驱动,规模增长存在刚需。独立储能可通过市场化方式获得收益,利用率和经济性优于新能源配储,或将成为国内大储主流装机形式。

海外市场来看,大储的发展只要是市场化因素驱动。可再生能源大比例接入+电网老旧,大储对当地电力系统形成有力支撑。此外,大储系统可获得相对可观的市场化回报。

总体来看,短期内大储赛道需求景气度仍持续增高,新兴市场也将带来新的增量。国内大储蓄势待发,海外大储竞争格局更优。

东莞聚能新能源科技有限公司

东莞聚能新能源科技有限公司

137 5142 6524(高燕)

137 5142 6524(高燕)

susiegao@power-ing.com

susiegao@power-ing.com

广东省东莞市大朗镇兴辉源高新产业园

广东省东莞市大朗镇兴辉源高新产业园

粤公网安备 44190002007491号

粤公网安备 44190002007491号